1. Esquemas

Los movimientos internacionales de capitales entre 1850 y 1913: consideraciones generales

Importancia de la movilidad del factor capital: puede elevar la tasa de ahorro de un país y, por tanto, el crecimiento económico a largo plazo

Tipos de inversión

- Inversión de cartera: inversión financiada con dinero extranjero pero gestionada por los residentes interiores

- Inversión directa extranjera (IDE): inversión propiedad de una entidad y gestionada por ella

Inversión de cartera

- La inversión de cartera puede ser interpretada como un tipo de comercio internacional, pero el intercambio no es de un bien por otro sino de bienes de hoy por bienes de futuro

- Todas las economías se enfrentan al intercambio (trade-off) entre consumo actual y consumo futuro

- Un país puede comerciar a lo largo del tiempo tomando prestado o prestando

- Los países que se endeudan en el mercado internacional serán aquellos en los que hay elevadas oportunidades de inversión productiva en relación a la capacidad productiva presente. Los países que prestan serán aquellos en los que no existen dichas oportunidades

- En general, los países avanzados serán exportadores de capital y los menos avanzados importadores (excepciones: limitados recursos naturales, escasa habilidad industrial y, en consecuencia, escasas esperanzas en el consumo futuro. Países de la OPEP como típico ejemplo de preferencia por las ganancias en inversiones exteriores).

Inversión directa extranjera:

- Teoría de la localización: recursos / costes del transporte / medidas protectoras que limitan las importaciones

- Teoría de la internalización: ventajas de la no separación y de la realización de transacciones internas dentro de una empresa:

- Transferencia de tecnología: conocimientos no explícitos (“know-to-how”); aprendizaje; limitación explotación de derechos de propiedad; “goodwill”, reputación y otros activos intangibles è menores costes de transacción

- Integración vertical: evita incertidumbres de precios fluctuantes; posiciones monopolísticas; suministro inputs

Origen y destino de los movimientos del factor capital en el siglo XIX (hasta 1913)

Características generales:

- Enormes exportaciones de capital desde el centro a la periferia. Globalización financiera

- Predominio de la inversión de cartera, aunque creciente importancia de la inversión directa desde la década de 1890

- La mayor parte de la inversión se dirigió al “nuevo mundo”, es decir, a los territorios con abundancia de factor tierra (y mucho menos a zonas con factor trabajo barato)

Origen de los capitales

- Gran Bretaña como mayor exportador de capitales

- Francia desde 1850s y Alemania y USA desde 1880s. Importancia de Bélgica, Holanda y Suiza

Destino de los capitales:

- EE.UU., Canadá y Australia. En Latinoamérica el 80% de las inversiones 1850-1913 a tres países: Argentina, Brasil y México.

- Europa: Italia, España, Rusia, Austria-Hungría, Turquía y Balcanes

- En África, Sudáfrica y Egipto. En Asia, China, Japón e India

Cambios de la dirección de las inversiones:

- Gran Bretaña: De Latinoamérica y Europa en 1830s a USA en 1840s a sus dominios a partir de 1870s: competencia de Fra y Alem / nuevos mercados para manufacturas ante proteccionismo / guerra de secesión

- Francia: de Esp, Ita y Bel en 1850s-1880s a Rus y Balcanes desde 1880s.

- Alemania: Balcanes, Tur, Esp, Por, Ita. Latinoamérica

- USA: Mex, Can, Eur. Sudamérica, Asia.

Tipo de inversiones:

- Bonos gubernamentales: compra de deuda de los estados

- Transporte y comunicaciones (cartera): ferrocarriles, puertos, canales, electrificación, conducciones de agua y gas, telégrafo, electricidad…

- Actividades extractivas y manufactureras (IDE). Minería en Sue, Ita y Esp. Inversiones francesas en Bel y Alem. Ale y Fra en Aut, Ita, Esp, Sue, Rus. USA desde 1870s: US Steel, General Electric…

- Producción primaria (agricultura): cultivos de plantación (azúcar, cacao, café, té, caucho…). USA en Can, Mex, Latinoamér. La United Fruit Co.

El incremento de la inversión exterior durante la Primera Globalización

Condiciones favorables

- Tecnología: el telégrafo

- Instituciones financieras:

- El patrón oro: eliminación de los riesgos cambiarios, garantía para los inversores de que los países adheridos efectuarían políticas monetarias y fiscales conservadoras

- Expansión de los bancos comerciales

- Aparición de grandes centros financieros (la City londinense)

- Factores políticos: estabilidad política internacional; asunción por parte de los gobiernos de los costes derivados del mantenimiento del patrón oro. Imperialismo.

- Especialización internacional del trabajo: necesidades de materias primas y alimentos para los países avanzados; exportaciones para los productores primarios. Inversiones en capital social fijo

- Ahorro interior (clases medias); necesidad de evitar las barreras arancelarias desde 1880s

Obstáculos y riesgos

- Obstáculos para la absorción de capital: escasez de redes de transporte, estrangulamientos organizativos y administrativos, falta de espíritu empresarial, escasez de mano de obra cualificada, pequeños mercados

- Pérdida de las inversiones o aplazamientos del servicio de la deuda (Alemania 1890s)

Rendimiento de las inversiones británicas en el interior y en el exterior, en subperiodos (%)

|

Determinantes a largo plazo de la inversión de capital en el extranjero - Primera Globalización

Hipótesis tradicional de la historiografía económica británica

- La City de Londres discriminó sistemáticamente la inversión interior a favor de la exterior. Como resultado de ello, en la industria doméstica escaseó el capital è crecimiento más lento

- Esta hipótesis implica que el rendimiento de las inversiones en el interior era más alto que el de las exteriores. Pero no parece que fuera así (underinvestment en el exterior más que overinvestment)

Hipótesis de la frontera:

- Elevada demanda de inversión en el “nuevo mundo” debido a las necesidades de capital relacionadas con la expansión de frontera: ferrocarriles para procurar accesibilidad, mejora de las explotaciones agrícolas e industria de construcción para las nuevas comunidades

- Necesidades de materias primas minerales y alimentos para la Europa industrializada

Hipótesis de J.A. Hobson (1902)

- Exceso de ahorro en Gran Bretaña debido a la desigual distribución de la renta en el interior: altas tasas de ahorro de los grupos capitalistas. Las exportaciones de capital explicarían la expansión imperialista

- Pero la desigualdad en la distribución de la renta estaba cayendo en Gran Bretaña y aumentando en el “nuevo mundo” (esta última, siguiendo su teoría, debería haber disminuido las necesidades de capital).

Hipótesis de Lenin (1915)

- Al igual que Hobson, señaló que las exportaciones de capital estaban impulsando el auge del imperialismo

- Pero las exportaciones de capital se debían a la crisis sistémica del capitalismo: estaba cayendo la rentabilidad de las inversiones domésticas. Ello conduciría a una crisis final del sistema.

Hipótesis relacionada con la demografía:

- Escasez de ahorro doméstico en el “nuevo mundo”. Altísimas tasas de dependencia en la época de “alto imperislismo”, que sólo parcialmente pudo compensar la inmigración (jóvenes adultos)

- Transferencia “intergeneracional”

- Factores demográficos también podrían explicar ciclos a largo plazo de los movimientos de capital. Easterlin (1968) sugirió relación entre ciclos a l/p de las exportaciones de capital con ciclos a l/p de la migración. Cuando la emigración europea fue más intensa, el capital se exportó: demanda de contrucción en alza en el “nuevo mundo” y en declive en el “viejo mundo”. Harley (1980): construcción de la red ferroviaria.

Consecuencias de la exportación de capitales durante la Primera Globalización

Beneficios para los países exportadores de capital

- Mayor rendimiento que en el mercado doméstico

- Industrialización: materias primas minerales y alimentos

- Desarrollo de mercados para bienes manufacturados

Beneficios para los países importadores de capital:

- Desarrollo de las regiones de las grandes llanuras

- Especialización

- Inversiones en capital social fijo. Formación de mercados

- Difusión de la tecnología

- Escasos beneficios: industrias exportadoras de productos primarios de Asia, Africa o Latinoamér.

Pero en general fue una fuerza de divergencia, no de convergencia

- La mayor parte de los capitales se movieron hacia las regiones más ricas, hacia las regiones del “nuevo mundo”

- Dinámica general: hacia países con factor tierra abundante, no con factor trabajo barato

- Fracaso de la periferia europea: España, Italia, Portugal. No recibieron grandes flujos de capital extranjero:

- Riesgo macroeconómico: inestabilidad monetaria, políticas fiscales poco ortodoxas

- Rigideces institucionales

- Escasa productividad del trabajo

2. Gráficos y cuadros

Distribución de la inversión exterior europea, 1913-1914

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, Rusia, Turquía, Latinoamérica, Europa, Africa, Asia.

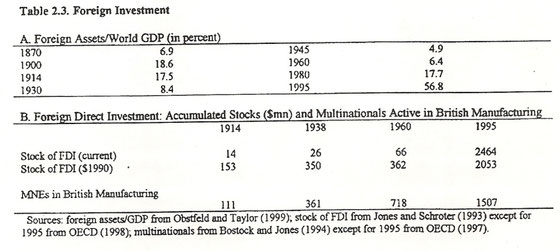

Inversión de capital en el exterior, 1870-1930

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, Gran Bretaña, Reino Unido, Inglaterra.

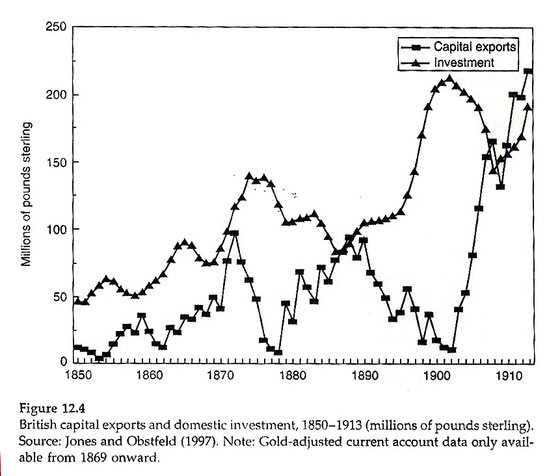

Exportaciones británicas de capital e inversión doméstica, 1850-1913

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, exportaciones de capital, Gran Bretaña, Reino Unido, inversión doméstica, convergencia, climaterio británico.

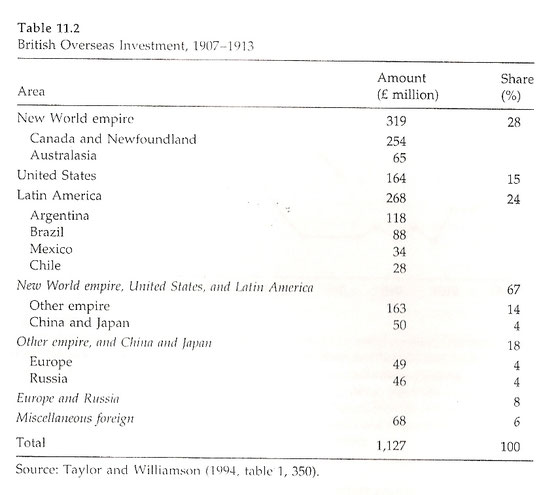

Inversión exterior británica, 1907-1913

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, Reino Unido, Imperio Británico, Gran Bretaña, Inglaterra Victoriana, Imperio, exportaciones de capital, O´Rourke, Williamson, globalización e historia.

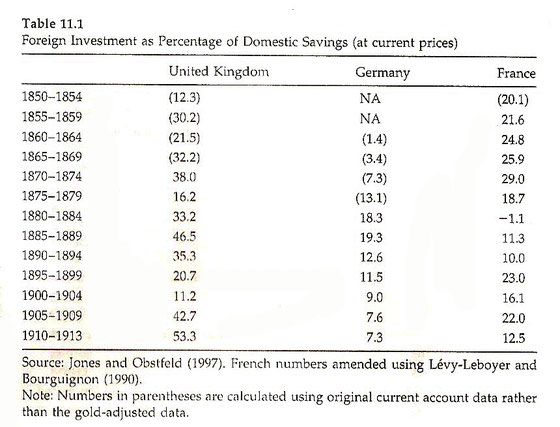

Inversión extranjera como porcentaje del ahorro interno, 1850-1913

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, ahorro doméstico, Reino Unido, Inglaterra, Alemania, Francia.

Stock de capital invertido en 1914

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, 1914, Gran Bretaña, francia, Alemania, Holanda, Europa, Estados Unidos.

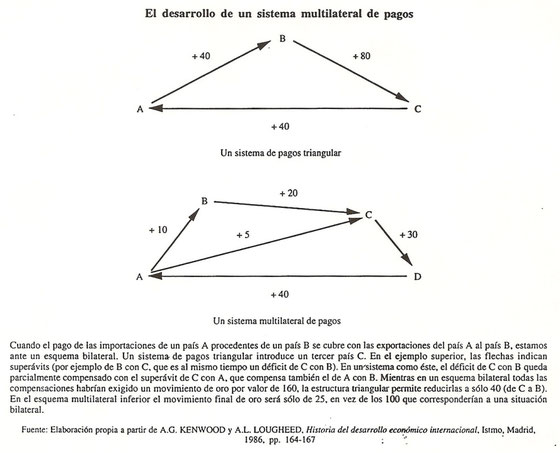

Desarrollo de un sistema multilateral de pagos

Descriptores: inversión exterior, inversión de capital, globalización, globalización del capital, colonias, inversión directa extranjera, IDE, inversión de cartera, primera globalización, sistema de pagos, sistema multilateral, Kenwood, Lougheed.

juancarlosrojo.com

Página web del Prof. Juan Carlos Rojo

Blog y recursos didácticos en Geografía e Historia

juancarlosrojo.com

Página web del Prof. Juan Carlos Rojo

Blog y recursos didácticos en Geografía e Historia